近年来,一些金融机构工作人员,违反国家规定,发放人情贷款、关系贷款,不审查或者不认真审查申请人的有关经营业绩和资信状况等就发放贷款,给金融机构带来了巨大风险甚至造成重大经济损失,严重扰乱了国家正常的金融信贷管理秩序。1995年,全国人大常委会《关于惩治破坏金融秩序犯罪的决定》首次将违法发放贷款和违法向关系人发放贷款规定为独立的犯罪,《刑法修正案(六)》对第186条进行了修正,只规定了违法发放贷款罪一罪。笔者通过研究发现,实践中对于违法放贷行为的司法适用纷繁复杂,尤其是“内外勾结”的违法放贷行为存在适用违法发放贷款罪、骗取贷款罪、职务侵占罪、挪用资金罪等多个罪名的可能性,而且还有共犯或分别定罪等不同处理方式。本文通过归纳违法放贷犯罪的司法判例类型,从违法放贷犯罪的构成要件分析入手,构建违法放贷犯罪的司法适用模型。

一、违法放贷犯罪司法适用之类型归纳

笔者查阅了2013年以来涉及违法放贷犯罪的61个案例,并对相关案例进行分析,发现许多情形类似的案例却出现了不同的司法适用。

(一)金融机构工作人员违法发放贷款并且收受好处的判例

实践中,对于金融机构工作人员违法发放贷款并且收受好处的行为有两种判例。

1.以违法发放贷款罪和非国家工作人员受贿罪数罪并罚。曾某某是某地平安银行的客户经理,违法为樊某某的公司办理保理贷款3000多万元,收取好处36万元,法院以非国家工作人员受贿罪和违法发放贷款罪数罪并罚[(2014)中区法刑初字第44号]。

2.以非国家工作人员受贿罪一罪定罪处罚。周某某是某地建行的客户经理,为他人违法发放贷款2亿元,收受好处49万元。法院以非国家工作人员受贿罪一罪定罪处罚[(2014)温鹿刑初字第618号]。

(二)金融机构工作人员违法发放贷款为自己所用的判例

实践中,对于金融机构工作人员违法发放贷款归自己使用的行为有四种判例。

1.以违法发放贷款罪定罪处罚。黄某某是某地信用社信贷员,为了其经营煤矿提供资金,伙同他人违法放贷131万元,法院以违法发放贷款罪定罪处罚[(2014)鄂恩施刑初字第132号]。

2.以骗取贷款罪定罪处罚。钟某某是某地信用社的信贷员,为了承包经营种植烤烟的生意,与他人合谋,骗取银行贷款47万元,检察院以挪用资金罪起诉,辩护人认为构成违法发放贷款罪,法院以骗取贷款罪定罪量刑[(2014)宁刑初字第117号]。

3.以挪用资金罪定罪处罚。张某某是某地信用社主任,为了获取贷款,组织多人办理顶名贷款1232万元,自批自用,法院认定其犯挪用资金罪[(2014)通刑初字第21号]。

4.以职务侵占罪定罪处罚。李某某作为某地信用社主任,伙同黄某等人违法发放贷款1065万元,并归自己使用,法院认定其犯职务侵占罪[(2014)海南一中刑初字第28号]。

(三)金融机构工作人员“内外勾结”,违法发放贷款的判例

实践中,金融机构工作人员与他人“内外勾结”,违法发放贷款的行为有三种判例。

1.以金融机构工作人员犯违法发放贷款罪,申请贷款人犯骗取贷款罪分别处罚。马某某为某地的信用社主任,串通他人,违法发放贷款500万元,法院以违法发放贷款罪定罪处罚[(2013)衡刑终字第84号]。

2.以骗取贷款罪共犯定罪处罚。高某是某地商业银行下属支行的行长,为了消除不良贷款,与他人串通,违法发放贷款200万元,法院认定其犯骗取贷款罪共犯[(2014)泰山刑初字第321号]。

3.以违法发放贷款罪共犯定罪处罚。傅某为借钱给他人,找到工商银行客户经理钮某,编造贷款材料,获取贷款1000万元,法院认定两人构成违法发放贷款罪的共犯[(2013)浙金刑二初字第24号]。

二、违法放贷犯罪司法适用不一之原因分析

通过以上判例可以得出,金融机构工作人员违法放贷犯罪可能构成非国家工作人员受贿、职务侵占、挪用资金、违法发放贷款、骗取贷款、贷款诈骗等多个罪名,而且类似行为可能会出现不同的判决结果。那么,为什么会出现这种现象?笔者认为,从犯罪构成要件考虑,违法放贷行为的主体要件复杂性、主观罪过复合型、客观行为多样性、客体侵害广泛性,是导致司法适用不同的主要原因。

(一)主体要件复杂性

我国将违法放贷犯罪的主体限定为金融机构工作人员,属于特殊主体(身份犯)。但是实践中存在以下两个问题,一是经办人(如客户经理、信贷员)和审批人(如行长、信用社主任)的作用区分;二是非金融机构工作人员能否构成共犯。

1.经办人和审批人的作用区分。目前,我国的金融机构普遍实行审贷分离,分级审批的制度。经办人员负责对贷款资料进行实质审查,审批人员负责对贷款资料进行形式审查,但是最终放款权在审批人手里。在这种情况下,经办人和审批人犯罪特别是“内外勾结”的案件就会有所区分。笔者认为,经办人不具有最终的审批权,如果其实际参与了骗贷行为,那么根据主客观一致的原则,可以认定骗取类犯罪的共犯;至于审批人,因为其具有发放贷款的审批权,如果其明知发放贷款的行为是违法的,不宜认定为骗取类犯罪。这是因为银行是一个“法人”概念,其权利能力的行使必然要通过自然人的行为来实施,如果具有最终审批权的人都明知发放贷款的行为是违法的,那么因不具备被“骗”的可能,不宜认定为骗取类犯罪,否则将存在学理上的冲突。

2.非银行金融机构工作人员能否构成共犯的问题。对此学界有多种观点,如“主犯决定说”、“分别定罪说”、“身份决定说”。笔者认为,因为非银行金融机构工作人员在与金融机构工作人员共同实施违法发放贷款犯罪的行为时,实际上享有了必须由金融机构工作人员才能享受到的权利,因此对其进行定罪并不违反权利义务一致性的原则。在我国的司法实践中已有类似的处理意见,如《最高人民法院关于审理贪污、职务侵占案件如何认定共同犯罪几个问题的解释》中就明确,“行为人与国家工作人员勾结,利用国家工作人员的职务便利,共同侵吞、窃取、骗取或者以其他手段非法占有公共财务的,以贪污犯的共犯论处。”

(二)主观罪过复合型

关于违法放贷犯罪的主观罪过,学界争议较大。有的认为,违法放贷犯罪,由于存在玩忽职守和滥用职权两种可能,故其犯罪的主观方面既可能是故意,也可能是过失。有的认为,违法放贷的罪过形式是故意,一般是间接故意。也有的认为,违法放贷的罪过形式是过失,行为人对行为的故意并不影响对于结果的过失。笔者认为,违法放贷犯罪既可以是行为犯(数额巨大),也可以是结果犯(重大损失),因此应将违法放贷的罪过形式分“行为”和“结果”两个方面进行探讨。当然要明确的一点是,金融机构工作人员对放贷行为违反国家规定必须是明知的,如果其尽到了审查职责仍然不可能知道的,就不构成犯罪。如工商银行客户经理王某涉嫌违法发放贷款案件被存疑不起诉案,检方认为王某客观上有一定违反规定的行为,但其不尽职行为对贷款发放结果所起作用的程度和责任不清,主观上也不明知申贷材料具有虚假性并且配合作假,不符合起诉条件[(2014)杭上检刑不诉第4号]。

就行为而言,金融机构工作人员对“放贷”行为的主观过错可能存在“过失”和“故意”两种情形。一种是过失,如金融机构工作人员未尽到实质审查义务,严重不负责任,明知材料存在问题不去核实,发放贷款数额巨大或者造成损失;一种是故意,如金融机构工作人员收受好处,或者与他人串通,明知贷款材料虚假或者违反规定,仍予以发放。还有一种情况,也属于故意,即金融机构工作人员明知贷款不符合规定,出于业绩或者其他动机,在未与申请贷款人串通的情况下,仍发放贷款。在这种情况下,符合刑法上的“片面共犯”理论。

就结果而言,金融机构工作人员对于贷款发放造成重大损失的主观过错也存在“过失”或者“故意”两种情形。一种是过失,如金融机构工作人员为了银行业绩或者为了消除不良贷款,而发放贷款,此时金融机构工作人员对于贷款发放造成损失的心理属于过于自信的过失;一种是故意,如金融机构工作人员伙同他人编造虚假材料,共同骗取贷款占为己有的,应当属于直接故意。金融机构工作人员收受好处,发放贷款,造成损失的,也可能属于间接故意。

(三)客观行为多样性

笔者通过研究发现,在存在主观过错的情况下,违法放贷犯罪大体有三种行为模式,一种是“被骗”型,如金融机构工作人员由于严重不负责任,未发现材料虚假,并且未按照规定去核实导致贷款被骗取;一种是“配合”型,如金融机构工作人员收受好处,帮助申请贷款人获取不应当获取的贷款;一种是“主导”型,如金融机构工作人员为了消除不良贷款,要求贷款人办理“假按揭”,以新还旧,或者为了套取贷款,找人来顶名贷款,非法占有或者挪作他用。

(四)客体侵害广泛性

违法放贷犯罪侵害的客体具有一定的广泛性。首先,其违法放贷行为本身直接侵害了国家的金融秩序,提高了信贷资金的使用风险;其次,如果违法发放的贷款被申请贷款人非法占有的,如贷款诈骗,则侵害了资金的所有权;最后,如果金融机构工作人员在违法发放贷款的过程中,还收受好处的,如非国家工作人员受贿等,则又侵害了职务廉洁性。

三、违法放贷犯罪司法适用之模型构建

如前所述,由于违法放贷犯罪的构成要件具有复杂性,办案人员在司法适用上存在不同的认识,才导致类型相似的案件出现完全不同的判决结果。笔者认为,判断具体行为构成何种罪名应该坚持主客观相一致原则。因此,笔者试图通过具体的行为分析,层层递进,构建违法放贷犯罪的司法适用模型。

(一)第一层次,从侵害客体角度分析

如前所述,违法放贷行为可能侵害的客体包括国家金融秩序、职务廉洁性和资金的所有权。如果违法放贷的资金是为他人所用的,那么侵害的客体应当是国家金融秩序,有可能构成违法发放贷款类犯罪和骗取类犯罪;如果是为自己或者部分为自己所用的,那么侵犯的客体应当是资金的所有权,有可能构成职务侵占类或者挪用类犯罪。至于金融机构工作人员收受好处的行为,同时又侵犯了职务的廉洁性,应当构成受贿类犯罪,数罪并罚。

(二)第二层次,从罪过形式和主观目的分析

首先,在违法放贷的资金为他人所用的情况下,如果是串通的,那么可能构成违法发放贷款罪和骗取类犯罪;如果是没有串通的,仅存在过失或者“片面共犯”的情况,那么仅构成违法发放贷款罪。

其次,从违法放贷的资金为自己所用的角度,如果具有非法占有的主观目的,则构成职务侵占或者贪污罪;如果具有经营用途,准备还款的,则构成挪用资金或者挪用公款罪。

(三)第三层次,从主体成员和客观行为分析

在内外勾结,共同骗取贷款为他人所用的情形下,如果非金融机构工作人员与具体经办人合谋,因为经办人不具有最终审批权,因此,可以认定经办人与非金融机构工作人员成立骗取贷款或者贷款诈骗类的共犯。

如果非金融机构工作人员与审批人员合谋,因为审批人员具有最终审批权,银行不存在被“骗”的可能,应当成立违法发放贷款罪的共犯或者分别定罪。

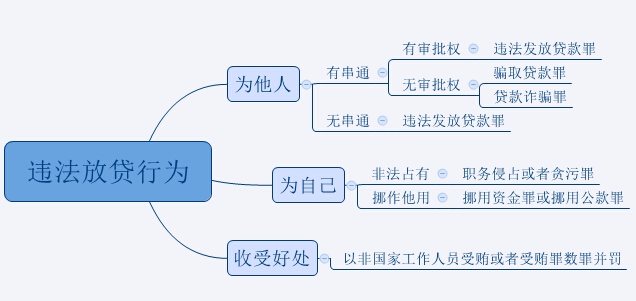

综上,笔者从侵害客体、主观目的和主体要件等入手层层递进,构建了违法放贷犯罪的司法适用模型,如下:

四、“以贷还贷”的刑事法律解析

“以贷还贷”,又称“借新还旧”,是指金融机构在债务人旧贷款未归还的情况下,与债务人签订新贷款合同,以新贷出的款项清偿旧贷款的行为。以贷还贷现象在实践中较为普遍,但在立法上尚未明确规定,具有一定的刑事法律风险。

(一)“以贷还贷”行为性质及现状分析

首先,“以贷还贷”本质上属于民事行为。在实际效果上,债务人借新贷还旧贷,获得喘息之机,对债务人有利;债权人也通过债务人的清偿消除了不良贷款,对债权人也是利大于弊,而且考虑到以贷还贷属于平等当事人之间的真实意思表示且具有普遍性,法律、行政法规对此也无禁止性规定,应当属于一个民事行为。

其次,“以贷还贷”现象正在逐步合法化。“以贷还贷”行为长久以来存在巨大争议,主要是因

为其不符合《商业银行法》和《贷款通则》的规定,但是目前法律界和金融界正在逐步达成共识。

2000年,中国人民银行《不良贷款认定暂行办法》第九条规定,贷款到期(含展期后到期)后未归还,又重新贷款用于归还部分或全部原贷款的,应依据借款人的实际还款能力认定不良贷款。对同时满足下列四项条件的,应列为正常贷款:(一)借款人生产经营活动正常,能按时支付利息;(二)重新办理贷款手续;(三)贷款担保有效;(四)属于周转性贷款。2000年12月施行的最高法院《关于适用<中华人民共和国担保法>若干问题的解释》第39条更是明确规定:“主合同当事人双方协议以新贷偿还旧贷,除保证人知道或者应当知道的以外,保证人不承担责任。新贷与旧贷系同一保证人,不适用前款的规定。”该司法解释对以贷还贷进一步给予了肯定。2014年,银监会《关于完善和创新小微企业贷款服务提高小微企业金融服务水平的通知》中也明确提到,对存量小微企业贷款,贷款到期后借款人有续贷意愿且临时存在资金困难,可对符合条件的小微企业办理续贷业务,通过新发放贷款结清已有贷款的方式,满足借款人正常生产经营的资金需求。表明,我国目前对符合条件的小微企业,允许以贷还贷,缓解暂时的资金周转困难。

虽然目前“以贷还贷”的发放条件还非常苛刻,如提供风险可控的担保,注明“以贷还贷”字样等。但作为国家金融创新和开放的一个思路,“以贷还贷”行为正在逐步合法化。

(二)“以贷还贷”的刑事法律风险分析

《商业银行法》第三十五条明文规定,商业银行贷款,应当对借款人的借款用途、偿还能力、还款方式等情况进行严格审查。由于金融机构目前没有“归还贷款”这一借款用途,所以申请贷款人有可能采用编造虚假贷款材料,虚构贷款用途等方式,且金融机构是在明知借款人还款能力弱的情况下采取的“以贷还贷”行为。而且,“以贷还贷”行为也具有一定的弊端。一是弱化了不良贷款的清收力度;二是弱化贷后管理的必要性和力度;三是可能导致担保人脱保,造成贷款风险加大;四是容易滋生金融机构工作人员的腐败犯罪。因此,如果“以贷还贷”数额巨大,或者造成重大损失的情况下,就有可能涉嫌犯罪。

(三) “以贷还贷”刑事法律适用分析

司法实践中,很多金融机构采取“以贷还贷”的形式收回不良贷款而被最终立案的案件,大多是由于贷款无法收回,造成重大损失;或者来自担保人的刑事控告,意在免除自己的担保责任。而且,很多金融机构在“以贷还贷”过程中也确实存在明显的违法违规情况,包括采用顶名贷款等方式。

笔者认为,“以贷还贷”现象不应一概而论,特别是以贷款数额巨大作为犯罪来处理要尤其慎重。根据刑法的谦抑性原则,如果申请贷款人与金融机构达成了“以贷还贷”的真实意思表示,并提供了风险可控的担保,最终也没有对金融机构造成重大损失的,那就没有作为犯罪来处理的必要性。而且,从发展形势上来看,“以贷还贷”现象正在逐步合法化,等到国家相关部门出台了完整的程序规定,相关问题就完全可以通过民商事法律来规制。

当然,如果确实要按照犯罪来处理,可以适当考虑变通处理。由于此类案件经常是受债务人的胁迫,金融机构为避免出现巨额不良贷款,不得已而为之。因此可以根据具体情况将金融机构工作人员作为违法发放贷款或者骗取贷款罪的共犯处理,为适用缓刑或者免予刑事处罚留下空间。笔者在很多案例中发现法院将行长、信用社主任作为骗取贷款罪的共犯来处理,并且最终判处缓刑或者免予刑事处罚,恐怕就是出于这个考虑,以期达到罪责刑相适应的目的。 |